After what felt (in the UK at least) like a very long winter, spring is here, although the rain pattering against my window may disagree. Now is usually a suitable time to take stock, do a bit of spring cleaning and reassess the plans for the year with a brighter outlook. Looking back over the first few months of the year, it’s clear that it’s been a busy and somewhat volatile period. We saw markets rally strongly at the beginning of the year following a dreadful 2022 and Federal Reserve Chair, Jerome Powell, announcing that the US was now entering a phase where inflation would start to moderate. The market mood contrasted with the bleak weather. This buoyed sentiment was short-lived as surprisingly strong economic data brought a gloomier outlook that high inflation (and rates) may be here for longer than expected. Add to that the collapse of Silicon Valley Bank and Credit Suisse and you’ve got a fairly volatile environment, with banking-sector stresses still coming through.

Nevertheless, both equities and bonds have performed positively year-to-date and our prediction for the ‘three Ps’ coming in spring is on course: China’s pick-up is already underway; inflation, while stickier than expected, is showing signs of easing; and this will guide central banks in their decision on pausing their tightening cycle before long. Our view is that the latest Federal Reserve hike will likely be its last of the year and the final one in its rate hiking cycle, with the Bank of England also hiking once (maybe twice) more before pausing for the rest of the year. The European Central Bank may raise for a little longer, but should also bring its tightening cycle to an end.

Given all of this, the spring cleaning of portfolios can be achieved with a light dusting. We still believe high-quality bonds are attractive, with short-dated bonds providing solid returns at low risk. We still believe the rally in euro area equities is overstretched and that emerging market equities, particularly Asia-Pacific equities, are compelling given the growth prospects in the region, driven by China. And we still believe in attractive diversifiers in portfolios through US high-dividend and low-volatility stocks. The changes we have made this year came through tactical tweaks rather than portfolio overhauls, leading to positive performance.

Daniele Antonucci, Chief Economist & Macro Strategist

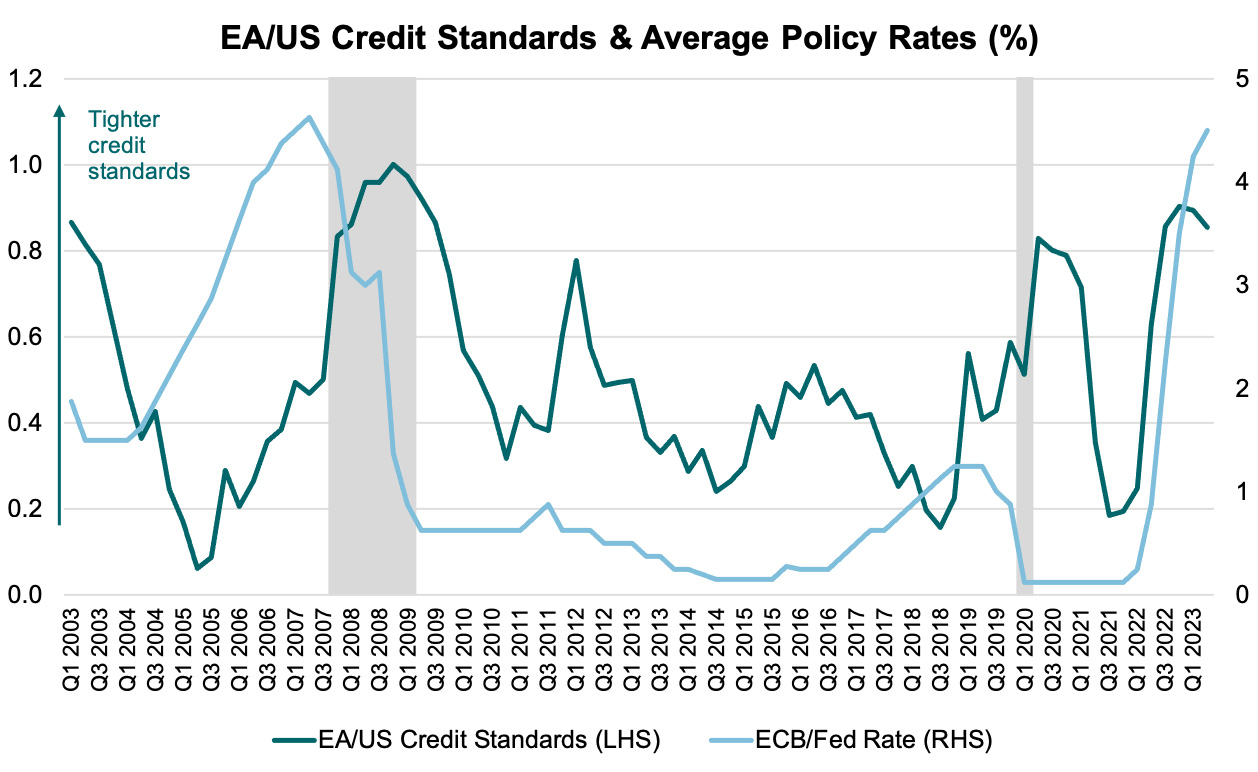

Loan growth tends to slow during recessions and, while the fears of a banking crisis have diminished, this could lead to banks being more cautious about lending. The legacy of the bank stresses has created a credit squeeze and is acting as a boost to the tightening monetary policy. The slowdown in loan growth has already started and will likely become a drag on economic growth.

Source: In-house research, Refinitiv; Note: US & EA credit standards have been combined into one indicator; shaded areas represents recession.

What’s happening?

Western economies are slowing at different paces. A (probably) shallow recession is likely in the US and the UK. The euro area has been more resilient, thanks to a milder winter and lower natural gas prices. China’s reopening is also playing its part, but the euro area is still exposed to the growth slowdown in the US/UK.

Despite recession fears, consumer confidence is stabilising in the US and the Eurozone, while continuing to recover in the UK from low levels. Purchasing managers’ indices (PMIs) are continuing to rise in expansionary levels, driven further by services. While underlying inflation in services is still hot, price pressures are easing and indicators point to moderation ahead, although the deceleration is uneven across different goods and services.

After raising interest rates by several hundred basis points over the past year or so, we think developed market central banks are close to a pause. The US Federal Reserve (Fed) latest rate rise is likely its last of the year and (with some risks) the Bank of England (BoE) will pause, followed by the European Central Bank (ECB), later in the year. In contrast with market expectations, we think interest rates will likely be held in restrictive territory for the rest of 2023.

Unlike the west, China and an increasing number of Asian central banks are focused on growth as inflation is not a worry. China’s economic reopening is gaining steam and the Asia-Pacific region looks set to benefit due to interlinked supply chains with the mainland.

What we’re watching

Growth stocks have had a strong year after a terrible 2022, outperforming value stocks by a healthy margin. From a tactical viewpoint – we are neutral value vs growth. On one hand, lower rates tend to support growth stocks, which is a potential tailwind given our view that rates will peak in Q2, particularly in the US. Conversely, value sectors can continue to perform well if rates move higher and economic growth remains resilient (much like in 2022). However, there are risks to both value and growth styles. In the case of growth stocks, there is potential for more sustained earnings downgrades driven from sectors like tech, which are more sensitive to the consumer spending slowdown we envisage. On the other hand, value tends to be more cyclical. As we head into a recessionary environment, the outlook for pure value over the next 6-12 months can become more challenging.

Currently, we are positive on high-quality dividend paying stocks. These are more akin to ‘defensive value’ (as opposed to ‘cyclical value’). We find dividends attractive in a recessionary environment as they tend to be less susceptible to cuts (unlike earnings or buybacks). In particular, high-quality dividends with a long history of increasing dividends garner a premium and remain attractive relative to pure value stocks.

Bouts of risk-on and risk-off sentiment are alternating frequently. Therefore, we’re keeping a cautious medium-term stance in our portfolios. That’s not to say we are in full risk-off mode, we’re in a moderate position that looks to mitigate the impact of adverse market movements while maintaining risk positions based on strong fundamentals that benefit from upswings. This involves a lower, but selective, allocation to equities and high-yield credit whilst increasing exposure to high-quality fixed income. This has led to our long-term allocations performing positively so far in 2023 as both equites and bonds have recovered simultaneously.

With growth slowing, inflation easing and interest rates peaking, we can lock in attractive returns with safe developed market government bonds while keeping credit risk low. We recently bought short-dated government bonds to mitigate portfolio sensitivity to interest rates. Given potentially tougher credit conditions, the risk of credit events for lower quality issuers is higher. Therefore, we continue to prefer higher quality bonds with attractive valuations such as European and UK investment-grade bonds.

In a period of slowing growth for developed markets, we find the economic outlook in Asia compelling. Accelerated Chinese reopening coupled with more supportive policy has led to positive momentum in Asia-Pacific earnings expectations. This, combined with low starting valuations, offers the chance for a more sustained re-rating in equities, underpinning our overweight position in Asia-Pacific equities.

Despite the continued rally in euro area equities, the sharp recovery over the last six months leaves valuations unappealing, particularly given our belief that this outperformance has been driven more by the momentum of positive macro surprises (such as falling energy prices) than fundamentals.

We take time to listen

Thank you for reading our monthly update.

Please contact us if you have any questions, remarks or suggestions regarding this update.

Take a look at our other publications below:

This document is designed as marketing material. This document has been composed by Quintet Private Bank (Europe) S.A., a public limited liability company (société anonyme) incorporated under the laws of the Grand Duchy of Luxembourg, registered with the Luxembourg trade and company register under number B 6.395 and having its registered office at 43, Boulevard Royal, L-2449 Luxembourg (“Quintet”). Quintet is supervised by the CSSF (Commission de Surveillance du Secteur Financier) and the ECB (European Central Bank).

This document is for information purposes only, does not constitute individual (investment) advice and investment decisions must not be based merely on this document.

Whenever this document mentions a product, service or advice, it should be considered only as an indication or summary and cannot be seen as complete or fully accurate. All (investment) decisions based on this information are at your own expense and at your own risk. It is up to you to (have) assess(ed) whether the product or service is suitable for your situation. Quintet and its employees cannot be held liable for any loss or damage arising out of the use of (any part of) this document. All copyrights and trademarks regarding this document are held by Quintet, unless expressly stated otherwise. You are not allowed to copy, duplicate in any form or redistribute or use in any way the contents of this document, completely or partially, without the prior explicit and written approval of Quintet. See the privacy notice on our website for how your personal data is used (https://www.quintet.com/en-gb/gdpr).

The contents of this document are based on publicly available information and/or sources which we deem trustworthy. Although reasonable care has been employed to publish data and information as truthfully and correctly as possible, we cannot accept any liability for the contents of this document.

Investing involves risks and the value of investments may go up or down. Past performance is no indication of future performance. Any projections and forecasts are based on a certain number of suppositions and assumptions concerning the current and future market conditions and there is no guarantee that the expected result will ultimately be achieved. Currency fluctuations may influence your returns.

The information included is subject to change and Quintet has no obligation after the date of publication of the text to update or inform the information accordingly.

Copyright © Quintet Private Bank (Europe) S.A. 2023. All rights reserved. Privacy Statement